|

|

从2019年12月中央经济工作会议首次强调了“城市更新”概念,到2023年自然资源部办公厅印发《支持城市更新的规划与土地政策指引(2023版)》的通知,城市更新已经发展至深入实践阶段,其实施路径越来越清晰,在拉动经济和房地产方面被寄予厚望。近年来,随着房地产行业的宏观调控政策不断收紧,核心城市、核心地段的拿地成本逐渐升高,房地产开发企业(以下简称“房企”)想通过“招拍挂”方式获取土地资源变得愈加困难,城市更新成为各大房企创新转型和获取土地资源的重要路径。以国央企为主的各大房企纷纷启动城市更新战略布局,深度挖掘城市更新市场。

目前全国各地的城市更新模式,处于一个复杂多样、不断升级、迭代创新的状态。不管采用城市更新的何种模式,由于土地前期费用支付主体的不一致、取得扣除凭证的多样化,房企经常遇到的一个焦点问题是:应当取得何种票据以确保土地前期费用能够在税前扣除?

一、土地前期费用

政府或其平台公司在引入房企合作前,一般会为解决历史遗留问题而先开展部分项目前期的拆迁整理工作,在此过程中垫付了部分可行性研究、规划、勘察、设计、审计、评估、拆迁补偿费及日常运营费用等支出。房企进入合作后,双方约定由房企成立的项目公司(以下简称“项目公司”)承担政府或其平台公司已经垫付的及后续发生的土地前期费用。

政府或其平台公司垫付土地前期费用时,取得的发票或其他扣除凭证的抬头均为政府或其平台公司,后续房企进入合作并由项目公司承担费用后,一般仅能取得行政事业单位资金往来结算票据。项目公司承担的这部分土地前期费用,无法凭行政事业单位资金往来结算单据计入开发产品的计税成本中。对于土地前期费用税前抵扣过程中涉及的票据及扣除凭证问题,华政税务尝试着提出以下解决思路和处理建议。

二、拆迁补偿费的税务处理

(一)拆迁补偿费的主要形式

被征拆人的土地被征收、房屋被拆除,政府或其平台公司要向被拆迁房屋的所有权人或使用人支付各种补偿金。具体的拆迁补偿方式,可以是货币补偿,也可以是实物补偿,还可以是货币补偿和实物补偿相结合的补偿方式。根据《国有土地上房屋征收与补偿条例》第三章补偿的规定,征收方要补偿被征收人房屋补偿费、周转补偿费、奖励性补偿费、临时安置补偿费等,本文仅就以上货币补偿进行探讨。

(二)拆迁补偿费的税收政策

根据《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告2018年第28号)第十八条的规定,“企业与其他企业、个人在境内共同接受非应税劳务发生的支出,采取分摊方式的,企业以发票外的其他外部凭证和分割单作为税前扣除凭证,共同接受非应税劳务的其他企业以企业开具的分割单作为税前扣除凭证”。

根据《财政部 国家税务总局关于明确金融房地产开发 教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第七条的规定,“《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号)第一条第(三)项第10点中‘向政府部门支付的土地价款’,包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地整理开发费用和土地出让收益等。房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。纳税人按上述规定扣除拆迁补偿费用时,应提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料”。

根据《国家税务总局关于土地增值税清算有关问题的通知》(国税函 〔2010〕220号)第六条第三款的规定,“货币安置拆迁的,房地产开发企业凭合法有效凭据计入拆迁补偿费”。

(三)拆迁补偿费的操作建议

根据上述税收政策,华政税务建议房企与政府或其平台公司协商采用分割单模式,将货币拆迁补偿费支出列支至项目公司名下。项目公司需取得拆迁补偿费涉及的拆迁许可证、拆迁公告、政府会议纪要、拆迁方案、拆迁补偿标准、被拆迁人身份证、户口本、被拆迁房屋产权证明文件及评估报告、拆迁协议、拆迁补偿费的汇款及收款银行回单、签收收据、签收花名册、补偿及奖励证明材料等能够证明拆迁补偿费用真实性的材料。

三、拆除费、土地整理等支出的税务处理

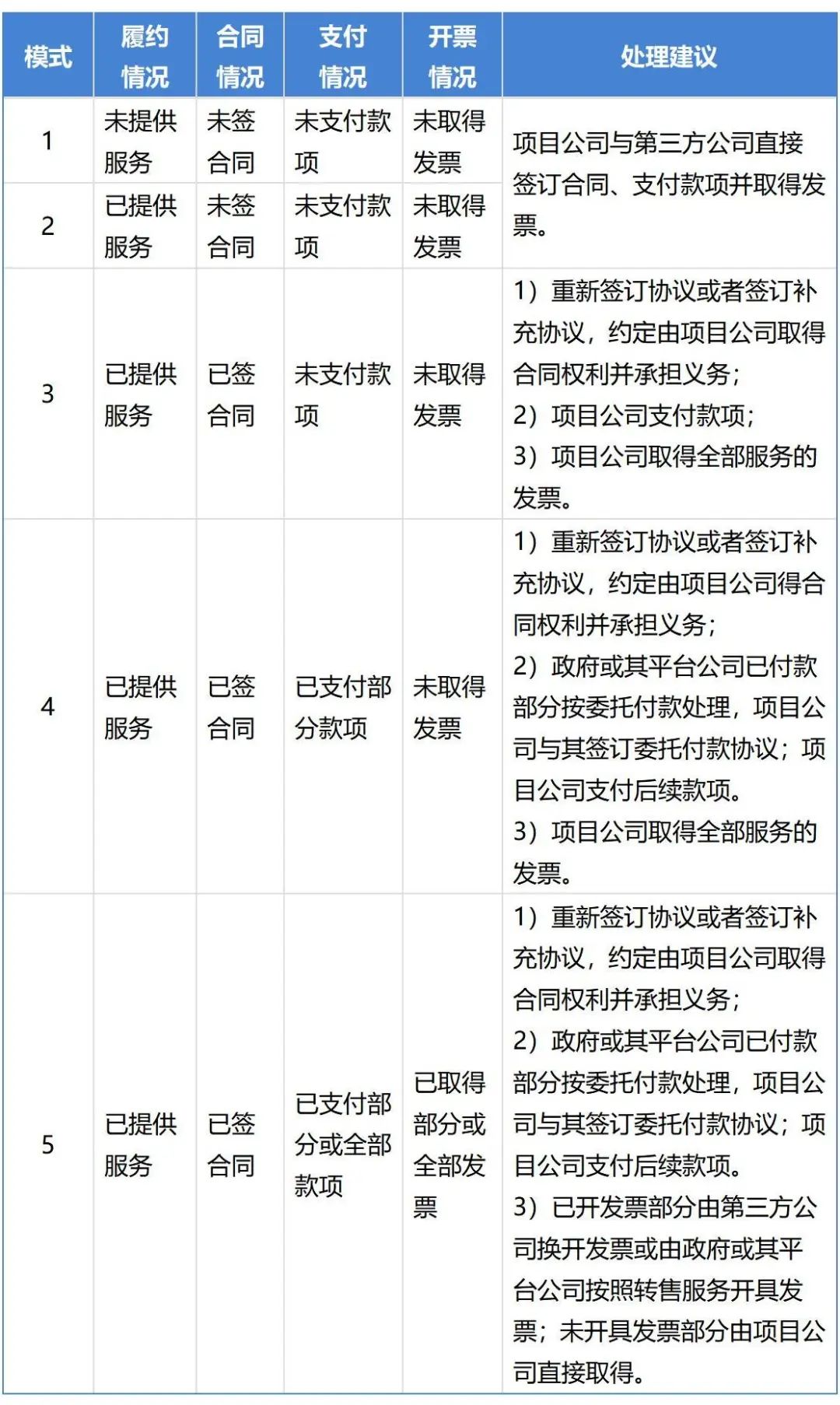

土地前期开发过程中,前期规划、设计、可行性研究、水文地质勘测、审计、评估、拆除、“三通一平”等土地开发工程费支出,一般情况下政府或其平台公司会与第三方公司签订相应合同并取得增值税专用发票。项目公司承担此类费用时,根据第三方公司是否已提供服务、政府或其平台公司是否与第三方公司签订合同、是否已支付款项或取得发票分为五种情况,华政税务的建议处理如下:

除上述处理方式外,在税务实践中,就拆除费、土地整理等可以取得发票的费用,也可以通过采用分割单的方式进行税前扣除,即项目公司取得政府或其平台公司与第三方公司签订的协议或合同、发票、结算单据、银行回单等资料的复印件后,由项目公司按照与政府或其平台公司间签订的成本承担协议进行税前扣除。华政税务建议房企的财务人员在税务实践中应积极与当地主管税务机关沟通,了解项目所在地税务局对此问题的具体执行口径。

四、日常运营费用的税务处理

政府或其平台公司在前期土地整理过程中,发生的人员工资、福利费、办公费、办公场地租用费、差旅交通费、业务招待费等日常运营费用,最终由项目公司承担。

在税务实操中,此类业务可以认为是房企委托政府或其平台公司开展部分拆迁及土地改造工作,政府或其平台公司提供拆迁及土地改造服务。根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1:营业税改征增值税试点实施办法(附:销售服务、无形资产、不动产注释)的规定,商务辅助服务,包括企业管理服务、经纪代理服务、人力资源服务、安全保护服务,因此华政税务建议政府或其平台公司开具服务费发票,项目公司取得发票计入开发产品计税成本支出并进行税前扣除。

五、结论

城市更新模式下,对于最终由房企承担的土地前期费用应当取得何种票据进行税前抵扣的问题,华政税务根据具体费用类型提供如下处理建议:

对于城市更新领域,华政税务一直在积极关注、探索和深耕相关业务模式和税务实操,服务过大量客户,积累了大量实操经验。如您对城市更新领域有相关涉税问题需要探讨或交流,可与华政税务城市更新专业团队进行联系。

本网站使用cookies确保您在我们的网站上获得最佳体验。